Jak jste si možná někteří všimli, tento týden začal akciový trh mírně oslabovat. Když se podíváme na akciové indexy, v podstatě to nevypadá na první pohled jako něco velkého. Ovšem při pohledu na jednotlivé akciové trhy to už tak růžově nevypadá, protože některé technologické firmy ztratily i více než 15 %. Nicméně musíme počítat s tím, že cca 10 týdnů je volatilita extrémně vysoká a s tím se může situace dynamicky ještě změnit. Každopádně dnešní článek je hlavně o tom, že Fed dost razantně utlumil intenzitu své stimulační politiky. Mohlo by to odstartovat pokračování propadu, který začal už právě v únoru?

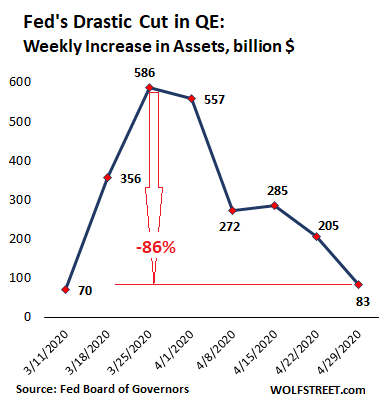

Růst aktiv Fedu

Před sebou máte graf, který znázorňuje intenzitu stimulační politiky Fedu, kdy časová relace je jeden týden. Jak můžete vidět, vrchol byl hned z počátku, kdy Federální rezervní banka vyhlásila obnovení QE (kvantitativní uvolňování) a došlo zároveň k drastickému snížení základní úrokové sazby na 0 – 0,25 %.

Před sebou máte graf, který znázorňuje intenzitu stimulační politiky Fedu, kdy časová relace je jeden týden. Jak můžete vidět, vrchol byl hned z počátku, kdy Federální rezervní banka vyhlásila obnovení QE (kvantitativní uvolňování) a došlo zároveň k drastickému snížení základní úrokové sazby na 0 – 0,25 %.

Tehdy Fed během pouhého týdne navýšil svá aktiva o cca 586 miliard USD. Poté se objemy postupně snižovaly a ke konci minulého měsíce to bylo pouze 83 miliard USD. Jedná se o docela drastické snížení (o 86 %) a můžeme tedy tento měsíc očekávat, že na to trh zareaguje. Těžko říci, jak moc bude reakce silná, ale alespoň něco bychom měli být schopni zpozorovat.

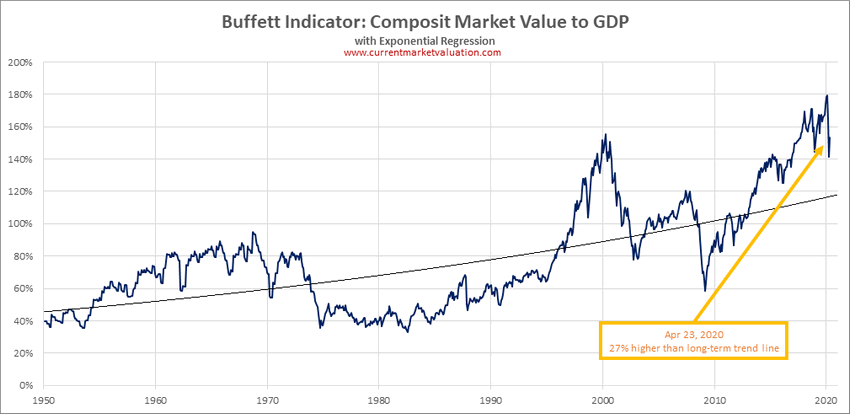

Buffett indicator

Nyní se podívejme na další graf, který se jmenuje Buffet indicator. Já jsem o tomto indikátoru slyšel tento týden vůbec poprvé. A jak jste si možná všimli, název napovídá, že je indikátor pojmenován po Warrenovi Buffetovi. Indikátor by měl být složen ze sum kapitalizace všech akcií na americkém trhu vzhledem k hrubému domacímu produktu (US). Matematicky to lze jednoduše vyjádřit podílem, tedy hodnoty všech volně obchodovatelných akcií/HDP.

Jak tedy samotný graf interpretovat správně? Ta proložená křivka je obyčejná interní trendová křivka. Nejdůležitější je ale vědět, že když jsou hodnoty indikátoru pod 50 %, jednoduše řečeno to znamená, že akcie firem jsou levné. Zatímco vše, co je nad 100 %, je naopak drahé. Z čehož lze implikovat, že hodnota menší než 50 % znamená nákupní signál a hodnoty nad 100 % prodejní signál. A aktuální hodnota je cca 150 %.

Aktuální situace na indexu S&P 500 (futures)

Trh s futures na index S&P 500 během tohoto týdne ztratil téměř 5 % ze své hodnoty. Je na vině snížení intenzity stimulu? Těžko říci, protože jak jsem říkal, volatilita je delší dobu extrémní. Potom je dost komplikované z předešlých několika dní přisoudit price action právě tomuhle.

Závěr

Rozvaha Fedu se během pouhého měsíce snad zdvojnásobila, takže to QE muselo být opravdu radikální. Dobrou otázkou je, co všechno na trhu nakupoval, protože oficiálně se během tohoto nástroje kupují převážně korporátní dluhopisy. Ovšem pravdou je, že dochází i k nákupu akcií a některých derivátů (moje spekulace). Abychom měli úplnou jistotu, museli bychom k těmto datům mít přístup, což se obávám, že není možné.

A ještě na úplný závěr, nepleťte si QE s tiskem peněz. Jedná se pouze o vytvořená čísla, kterým dá centrální banka hodnotu v tu chvíli, kdy odkoupí právě ta aktiva na trhu. Výsledkem je samozřejmě taktéž inflace, protože to je daň za zvýšenou likviditu na trhu.

Co číst dále?

01.05.20 Technická analýza indexů S&P 500 a NASDAQ – Bull trap, či krize na trzích pominula?

Tato analýza je pouze orientační a neslouží jako doporučení k nákupu či prodeji. Situace na trhu se kdykoliv může změnit. Spekulativní obchody na finančních trzích jsou velmi rizikové!!